Trong nhiều thế hệ, việc sở hữu nhà ở luôn là nền tảng của giấc mơ Mỹ. Việc sở hữu nhà ở từng là một khát vọng có thể đạt được, giúp tích lũy vốn và bảo toàn gia sản.

Theo truyền thống, việc sở hữu nhà ở tạo thuận lợi cho chủ sở hữu nhà ở về hưu thoải mái cũng như có khả năng cung cấp giáo dục và những hàng hóa khác cho con em họ và truyền lại gia sản cho thế hệ tương lai. Thật vậy, với việc phần lớn gia sản của họ nằm trong giá trị ngôi nhà mà họ sở hữu, thì không có lĩnh vực nào khác của nền kinh tế ảnh hưởng đến giai tầng lao động và trung lưu nhiều như nhà ở.

Tuy nhiên, trong những năm gần đây, giấc mơ sở hữu nhà ngày càng trở nên xa tầm với của ngày càng nhiều người lao động và gia đình Mỹ.

Theo dữ liệu từ Hệ thống Dự trữ Liên bang, giá bán trung bình của một ngôi nhà đã tăng 52.7% kể từ năm 2013, tương đương với tăng 4.3% mỗi năm. Mức tăng này cao gần gấp đôi mức tăng lương danh nghĩa trung bình trong cùng thời kỳ. Vậy là so với thu nhập, giá nhà nay đã trở nên ít phải chăng hơn so với trước đây.

Chi phí lãi suất của một khoản vay mua nhà thông thường đã tăng hơn gấp đôi trong những năm gần đây, từ mức dưới 3% vào năm 2021 lên khoảng 7% hiện nay. Với giá trung bình của một ngôi nhà hiện nay là gần 420,000 USD, mức tăng này tương đương với chi phí hàng năm tăng thêm 15,000 USD, hoặc thu nhập gia đình trung vị ở Hoa Kỳ tăng thêm 20% (75,000 USD). Mức giá này là không thể kham nổi trong một môi trường mà tất cả các chi phí khác, như năng lượng, thực phẩm, giao thông, chăm sóc sức khỏe, và giáo dục, cũng đang tăng lên không ngừng.

Do lạm phát tăng vọt trong ba năm nay, “hiệu ứng cơ sở*” của lạm phát có nghĩa là tất cả các loại chi phí này đã tăng tổng cộng ở mức hai con số kể từ năm 2020. Bất chấp những nỗ lực của Hệ thống Dự trữ Liên bang, sự cổ vũ của Wall Street, và những lời bảo đảm của giới truyền thông chủ lưu, lạm phát đã không phải là nhất thời mà đã cao một cách dai dẳng và bướng bỉnh.

(Chú thích: * Hiệu ứng cơ sở hay “base effect” có nghĩa là khi tính lạm phát CPI bằng tỷ lệ giá tháng này trên giá tháng trước thì khi tháng được chọn làm cơ sở tính toán vốn đã có giá cả cao, thì người ta sẽ có cảm giác tỷ lệ lạm phát tháng này đã được giảm xuống, trong khi trên thực tế thì không phải như vậy).

Lạm phát sẽ không sớm biến mất. So với một năm trước, Chỉ số Giá Tiêu dùng (CPI) tổng hợp đã tăng trưởng ở mức 3.1% trong tháng 01/2024.

Số liệu CPI tổng hợp này thấp hơn đáng kể mức gia tăng chi phí về nhà ở. Với mức tăng 6% hàng năm trong tháng Một, tiểu danh mục CPI về Chỗ Ở đã tăng gần gấp đôi mức tăng giá chung.

Nhìn lại thời điểm trước khi các biện pháp phong tỏa được áp dụng vào tháng 01/2020, chi phí chỗ ở (tiền thuê nhà hoặc tiền thuê tương đương của chủ sở hữu) đã tăng hơn 21%.

Mức tăng này không bao gồm sự gia tăng hai con số trong chi phí của các hạng mục như bảo hiểm chủ nhà hoặc sửa chữa tại nhà. Và mức tăng này chắc chắn không bao gồm năng lượng sử dụng tại nhà, trong đó chi phí dầu nhiên liệu và khí đốt tiện ích lần lượt tăng hơn 80% và 30% kể từ năm 2020.

Wall Street đang đầu tư lấn át các gia đình

Một trong những yếu tố quan trọng nhất góp phần khiến giá nhà tăng nhanh trong thập niên qua là sự gia nhập của những bên mua tổ chức vào thị trường nhà loại single-family.

Với hàng chục tỷ dollar tiền vốn và khả năng tiếp cận dễ dàng với các điều khoản tài chính thuận lợi hơn so với những người mua nhà cá nhân, các công ty cổ phần tư nhân, các công ty hưu trí và bảo hiểm, cũng như các quỹ phòng hộ đã có khả năng chi trả nhiều hơn cho trữ lượng nhà ở, dẫn đến mức giá chung cao hơn và ít lựa chọn hơn cho người mua nhà.

Kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008–2009, Wall Street đã mua hàng trăm ngàn ngôi nhà ở Hoa Kỳ. Quyền sở hữu thuộc tổ chức đã tăng từ một phần không đáng kể trên thị trường lên gần 20% trong những năm gần đây. Theo một số ước tính, các bên mua tổ chức có thể sở hữu 40% số nhà single-family vào cuối thập niên này.

Chính các chính sách tiền tệ nới lỏng của Hệ thống Dự trữ Liên bang đã tạo ra môi trường này. Cố gắng vực dậy thị trường nhà đất bị thiệt hại nghiêm trọng sau cuộc khủng hoảng tài chính, hậu quả không lường trước được của tình trạng dư thừa thanh khoản đã làm bong bóng nhà đất tái thổi phồng.

Chính sách tiền tệ vô trách nhiệm đã khiến nhà ở trở nên khó mua hơn đối với người Mỹ thông thường và làm hoen ố túi tiền của chính các công ty Wall Street đã được chính phủ Hoa Kỳ giải cứu khỏi phá sản (bằng cách cho vay có hoàn trả tiền đóng thuế) giữa cuộc khủng hoảng tài chính.

Kết quả cuối cùng không gì khác hơn là sự bần cùng hóa giai tầng lao động và trung lưu Mỹ, những người ngày càng bị buộc phải thuê nhà từ các công ty và tổ chức giàu có đang sở hữu nhà này.

Vì không có khả năng tiếp cận nguồn nhà ở vốn là con đường truyền thống chính để tích lũy vốn của các gia đình Mỹ, nên thế hệ trẻ đang tiết kiệm ít hơn và có nguy cơ dễ phải chịu nhận tổn thương tài chính hơn trong tương lai.

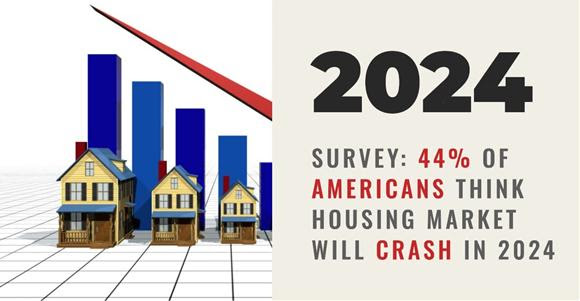

Gần đây tôi đã lập luận rằng chúng ta đang ở giữa một bong bóng đầu cơ. Bong bóng này bao trùm cả các thị trường nhà ở. Khi bong bóng vỡ tan thì rốt cuộc, thị trường nhà đất cũng sẽ tan vỡ.

Lần tan vỡ thị trường nhà đất này một lần nữa sẽ trừng phạt giai tầng lao động và trung lưu, ít nhất là những người bất chấp mọi thách thức mà tôi vừa nêu phía trên đã cố gắng mua được nhà ở trong những năm gần đây. Điều đáng mừng là sự suy thoái của thị trường nhà ở có thể tạo cơ hội cho thế hệ trẻ và Thế hệ Z tham gia thị trường. Nhưng cơ hội đó chỉ xảy ra khi Wall Street không tiếp tục cạnh tranh với họ.

Michael Wilkerson _ Nhật Thăng

No comments:

Post a Comment

Note: Only a member of this blog may post a comment.